Dalam dunia perbankan modern, capital requirement bukan sekadar istilah teknis—ia adalah fondasi yang menjaga stabilitas sistem keuangan global. Setiap bank wajib memenuhi aturan modal tertentu untuk memastikan mereka cukup kuat menghadapi risiko keuangan. Bagi publik, istilah ini mungkin terdengar rumit. Namun dengan memahami pengertian dan fungsinya, kita dapat melihat bagaimana capital requirement melindungi uang nasabah, menahan gejolak pasar, dan mencegah krisis keuangan besar.

Artikel ini menyajikan penjelasan praktis mengenai aturan modal dalam perbankan, mulai dari definisi dasar hingga dampaknya bagi ekonomi, nasabah, dan negara berkembang seperti Indonesia.

Apa Itu Capital Requirement?

Pengertian Capital Requirement dalam Sistem Keuangan

Capital requirement adalah peraturan yang mewajibkan bank menyimpan sejumlah modal minimum sebagai penyangga terhadap risiko keuangan. Modal ini bukan uang tunai biasa, melainkan terdiri dari aset berkualitas tinggi seperti saham bank sendiri (equity) dan cadangan laba. Fungsinya adalah untuk memastikan bank tetap solvent saat menghadapi kerugian mendadak, seperti gagal bayar dari nasabah atau penurunan nilai aset.

🔗 Baca Juga:

Baca juga: Stealth Liquidity Backdoor: Strategi AS yang Mengancam Pasar Obligasi GlobalPerbedaan dengan Cadangan Likuiditas Bank

Meski sering disamakan, capital requirement berbeda dari cadangan likuiditas. Likuiditas berfokus pada kemampuan bank memenuhi kewajiban jangka pendek, seperti penarikan dana oleh nasabah. Sedangkan capital requirement lebih menyoroti kemampuan jangka panjang bank untuk menahan risiko sistemik. Kedua instrumen ini saling melengkapi dalam menjaga keseimbangan finansial.

Sejarah Singkat dan Asal Mula Kebijakan Ini

Gagasan aturan modal muncul setelah krisis keuangan global, terutama setelah runtuhnya Lehman Brothers pada 2008. Sejak saat itu, lembaga internasional seperti Basel Committee on Banking Supervision menetapkan kerangka kerja Basel I–III untuk memperkuat ketahanan bank melalui regulasi modal yang lebih ketat.

Fungsi Capital Requirement bagi Stabilitas Keuangan

Melindungi Bank dari Risiko Kredit & Pasar

Capital requirement memungkinkan bank menyerap kerugian tanpa langsung jatuh bangkrut. Jika kredit macet terjadi atau harga pasar jatuh, modal yang dimiliki akan menjadi benteng pertahanan pertama. Tanpa aturan ini, bank cenderung memperbesar eksposur risiko demi keuntungan jangka pendek.

Menjaga Kepercayaan Nasabah dan Investor

Nasabah dan investor akan merasa lebih aman ketika tahu bahwa bank memiliki perlindungan modal yang memadai. Aturan modal berperan penting dalam mencegah rush—kepanikan penarikan dana secara massal—yang sering kali menjadi pemicu krisis keuangan.

Instrumen Penting dalam Pencegahan Krisis Finansial

Sejumlah krisis finansial global dapat ditelusuri pada lemahnya sistem perbankan dan kurangnya cadangan modal. Oleh karena itu, capital requirement kini dianggap sebagai instrumen utama dalam manajemen risiko sistemik.

Jenis-Jenis Capital Requirement dalam Perbankan Modern

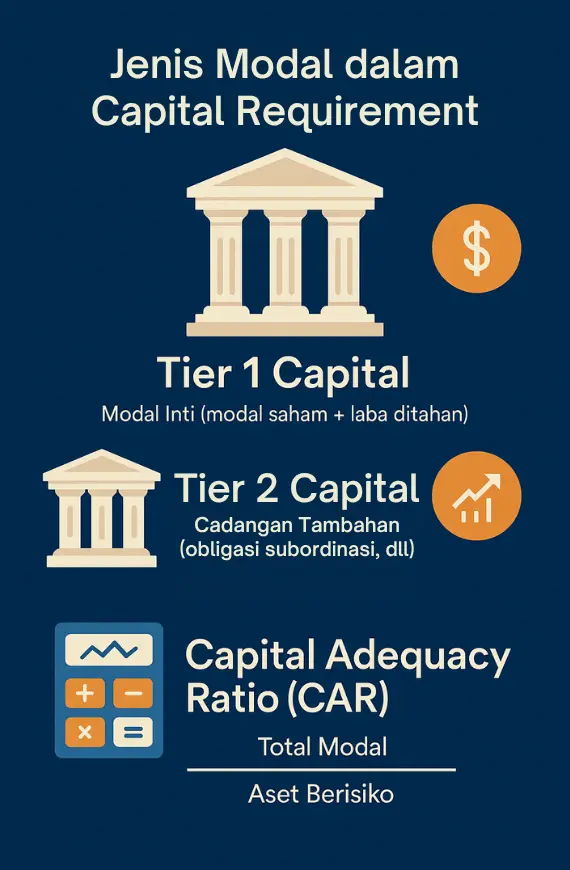

Tier 1 dan Tier 2 Capital

Dalam kerangka Basel, modal bank dibagi menjadi dua kategori utama:

- Tier 1 Capital: Modal inti seperti saham biasa dan laba ditahan, yang digunakan untuk menyerap kerugian langsung.

- Tier 2 Capital: Modal tambahan yang digunakan saat bank menghadapi kerugian serius, seperti obligasi subordinat.

Keduanya menjadi ukuran utama untuk menilai kesehatan keuangan bank.

Risk-Weighted Assets (RWA)

Tidak semua aset memiliki risiko yang sama. Oleh karena itu, bank dihitung berdasarkan Risk-Weighted Assets (RWA)—aset-aset diberi bobot risiko yang mencerminkan kemungkinan kerugian. Semakin tinggi bobot, semakin besar kebutuhan modal.

Capital Adequacy Ratio (CAR) dan Basel Framework

Capital Adequacy Ratio (CAR) adalah rasio antara modal bank dengan total RWA. Standar Basel III mensyaratkan bank memiliki CAR minimal 8–10,5%. Indonesia menerapkan standar ini melalui regulasi OJK, yang menekankan pentingnya aturan modal perbankan demi integritas sistem keuangan nasional.

Dampak Capital Requirement terhadap Kinerja Bank

Keuntungan dalam Menjaga Stabilitas Operasional

Bank yang memiliki cadangan modal memadai cenderung lebih tahan terhadap guncangan ekonomi. Mereka bisa melanjutkan operasi tanpa intervensi pemerintah, yang berarti lebih sedikit penggunaan dana publik untuk menyelamatkan institusi keuangan.

Potensi Hambatan untuk Ekspansi Kredit

Namun, capital requirement juga bisa menjadi kendala. Bank yang harus menyimpan lebih banyak modal mungkin enggan menyalurkan kredit baru, terutama kepada sektor yang dianggap berisiko tinggi seperti UMKM. Ini dapat memperlambat pertumbuhan ekonomi, khususnya di negara berkembang.

Implikasi bagi Bank Kecil dan Regional

Bank besar mungkin lebih mampu memenuhi persyaratan modal dibandingkan bank kecil atau regional. Oleh karena itu, diperlukan keseimbangan dalam menerapkan regulasi agar tidak membunuh kompetisi atau akses keuangan masyarakat akar rumput.

Bagaimana Regulasi Ini Diterapkan di Indonesia?

Peran OJK dan Bank Indonesia

Di Indonesia, aturan capital requirement diatur oleh Otoritas Jasa Keuangan (OJK) dan Bank Indonesia. Mereka mengacu pada standar Basel III namun menyesuaikan dengan kondisi lokal. Misalnya, Indonesia memiliki ketentuan CAR minimum 12%—lebih tinggi dari standar internasional—demi memperkuat sistem perbankan nasional.

Penerapan Standar Basel III di Indonesia

Basel III mengatur lebih ketat modal bank, termasuk pembatasan leverage dan penekanan pada kualitas modal (bukan hanya jumlah). Bank-bank Indonesia kini diwajibkan melaporkan RWA, CAR, dan cadangan risiko kredit secara transparan.

Tantangan Implementasi bagi Lembaga Keuangan Lokal

Tidak semua lembaga keuangan lokal memiliki sumber daya untuk memenuhi ketentuan ini. Dibutuhkan reformasi kelembagaan dan investasi teknologi agar laporan risiko dan modal menjadi lebih akurat dan real-time.

Penutup dan Refleksi: Mengapa Capital Requirement Masih Relevan?

Kesimpulan Fungsi dan Pentingnya

Capital requirement tetap menjadi pilar utama dalam menjaga stabilitas sistem keuangan global. Ia memaksa bank untuk bertanggung jawab dan siap menghadapi risiko.

Tantangan Masa Depan dalam Dunia Digital dan Fintech

Dengan munculnya perusahaan teknologi keuangan (fintech) dan aset digital, struktur risiko perbankan juga berubah. Maka, framework aturan modal juga perlu berkembang, agar tetap relevan menghadapi disrupsi teknologi tanpa mengorbankan integritas sistem finansial.

Pingback: Teknologi Siluman: Kekuatan Tersembunyi yang Kontroversial